En matière d’investissement, il existe différents types de produits parmi lesquels les investisseurs peuvent choisir. Les ETF sont l’un des types d’investissement les plus populaires. Mais qu’est-ce qu’ils sont exactement et pourquoi devriez-vous y investir ? Dans cet article, nous allons tenter de répondre à ces questions et vous fournir un guide sur la façon d’investir dans les ETF. Nous aborderons également les risques et les avantages liés à l’investissement dans les ETF, et nous vous donnerons une liste de certains des meilleurs ETF dans lesquels investir.

ADVERTISEMENTUn ETF c’est quoi?

Un ETF est un type de fonds de placement qui se négocie dans la bourse et qui détient un ensemble d’actifs tels que des actions, des obligations ou des commodités. Les ETF sont semblables aux fonds communs de placement, mais ils présentent certaines différences importantes. Voici un article détaillé sur les ETF vs Sicav et fonds communs de placement.

D’abord, les ETF sont négociés en bourse comme des actions ordinaires, ce qui signifie que leur prix peut fluctuer tout au long de la journée. Les fonds communs de placement, en revanche, ne sont pas négociés en bourse et leur prix n’est déterminé qu’une fois par jour.

Deuxièmement, les ETF ont généralement des frais moins élevés que les fonds communs de placement. Cela est dû au fait qu’ils sont gérés passivement, ce qui signifie qu’ils ne nécessitent pas le même niveau de gestion actif que les fonds communs de placement.

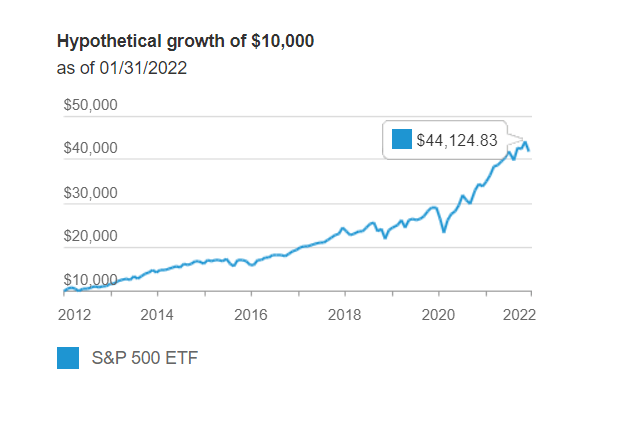

Généralement, un ETF va tenter de reproduire le mouvement du marché. Par exemple, il en existe qui reproduisent le mouvement du S&P 500, l’indice boursier Américain qui représente les 500 plus grandes entreprises aux Etats-Unis.

Pourquoi investir dans les ETF?

Il y a plusieurs raisons pour lesquelles vous pourriez envisager d’investir dans les ETF.

La diversification

Premièrement, ils offrent une diversification. Lorsque vous investissez dans un ETF, vous achetez un panier d’actifs, ce qui signifie que votre investissement est réparti sur plusieurs types de placements différents. Cela peut contribuer à réduire le risque, car il est moins probable que tous vos placements perdent de la valeur en même temps.

Frais à faible coûts

Deuxièmement, les ETF ont tendance à être moins chers que d’autres types d’investissements. Comme je l’avais mentionné précédemment, les ETF sont gérés passivement, ce qui signifie qu’ils ont des frais moins élevés que les produits de placement gérés activement.

S’exposer à différents types d’actifs

Une autre raison, c’est que les ETF peuvent être un bon moyen de s’exposer à différentes catégories d’actifs et à différents marchés auxquels vous n’auriez peut-être pas accès autrement. Par exemple, il existe des ETF qui suivent des produits de base comme l’or ou le pétrole, dans lesquels il peut être difficile d’investir directement. Ou alors, des ETF qui suivent le mouvement des indices boursier (comme cité en haut).

Le rendement

Enfin, investir dans les ETF peut vous récompenser avec un bon rendement régulier. Au cours des dernières années, les ETF ont surpassé d’autres types d’investissements, comme certains fonds communs de placement ou des actions individuelles.

Dans le graphe en haut on voit le ETF de Vanguard qui reproduit le S&P 500 (VOO). Depuis 2011, l’actif a gagné plus de 300% en valeur.

Ici vous voyez que si vous avez mis $10,000 en 2012, vous aurez aujourd’hui plus de $44,000. Une superbe performance.

ADVERTISEMENTQuels sont les risques d’un placement dans les ETF ?

Les ETF sont réputés pour être des “low risk investments”. Des investissements à risque faible. Pourtant, comme rien n’est parfait, il existe quand même certains risques à considérer.

Trading des ETF

Tout d’abord, comme les ETF sont des actifs qu’on trouve en bourse, leur cours peut fluctuer tout au long de la journée. Cela signifie que vous pourriez perdre de l’argent si vous vendez vos ETF qui enregistrent une baisse de valeur, due à une raison ou une autre, comme un krach boursier.

De plus, de nombreux investisseurs se mettent à trader les ETF. Cela peut enlever carrément la spécificité de ces actifs (les frais à faible coût). En ouvrant plusieurs positions, vous ajouterez des frais en plus à chaque transaction. Rajoutez à cela que vous avez moins de chances de gagner à court terme plutôt qu’à long terme.

Il faut aussi savoir qu’il existe des ETF pas liquides. Si vous vous trouvez dans cette situation, vous allez avoir des problèmes pour fermer vos positions.

Les taxes

Deuxièmement, si vous investissez dans un ETF à variété internationale, vous pouvez être obligés de payer des taxes supplémentaires. Chose qui peut réduire considérablement vos gains.

Il faut que les investisseurs fassent attention aux ETF dans lesquels ils veulent investir. Où se trouvent les actifs et comment sont-ils structurés?

Si vous avez des doutes à ce sujet, consultez votre conseiller fiscal.

La volatilité de certains ETF

Finalement, certains ETF peuvent détenir des actifs risqués, comme des obligations à haut rendement ou des actions d’entreprises émergentes. Des actifs très volatiles. Cela signifie que vous pourriez perdre de l’argent si la valeur de ces actifs fluctue rapidement.

Généralement, vous serez informés du degré de risque que comporte un ETF avant de vouloir y investir.

Comment investir dans les ETF?

Pour investir dans les ETF, vous pouvez suivre les étapes suivantes:

Ouvrir un compte de courtage: Pour vous permettre d’acheter et vendre des ETF.

Choisir un ETF dans lequel vous voulez investir: Vous pouvez le faire en visitant le site Web de l’émetteur du ETF ou d’un courtier tiers. Faites une recherche approfondie sur l’historique et les frais.

Acheter des parts de l’ETF régulièrement: Vous pouvez le faire par l’intermédiaire de votre courtier. Profitez de l’effet cumulé pour réaliser des profits conséquents sur le long terme.

Surveillez le rendement de votre ETF : Cela vous aidera à déterminer si vous devez continuer ou non à investir dans le ETF choisi.

Comment choisir un ETF pour investir?

Lorsque vous choisissez un ETF, vous devez tenir compte de plusieurs facteurs. Tout d’abord, quel est votre objectif de placement ? Recherchez-vous la diversification ? Une exposition à une catégorie d’actifs ou à un marché en particulier ? Des frais peu élevés ?

Deuxièmement, combien de temps comptez-vous conserver votre placement ? Comme les ETF sont négociés sur le marché boursier, certains (mais peu) peuvent être plus volatils que d’autres types de placements. Si vous n’êtes pas à l’aise avec l’idée que la valeur de votre placement fluctue, vous devriez peut-être envisager un autre type de ETF, notamment plus stable, moins agressif envers votre argent.

Troisièmement, le ETF a-t-il un bon historique ? Vous pouvez étudier le rendement d’un ETF en examinant l’historique de ses prix et de son rendement. Morningstar est une bonne ressource à cet égard.

Quatrièmement, quels sont les frais associés au ETF ? Comme je l’ai mentionné précédemment, les ETF ont tendance à avoir des frais moins élevés que les autres types d’investissement, mais certains peuvent quand même être plus chers que d’autres. Veillez à comparer les frais de différents ETF avant d’investir.

Les meilleurs ETF pour investir

Voici quelques-uns des meilleurs ETF dans lesquels investir:

Considéré comme le premier sur le marché, cet ETF attire les investisseurs du monde entier. Il traque l’indice Américain S&P 500. La performance annuelle est de 28.52% avec un ratio de dépense de 0.0945%

Vanguard Total Stock Market Index Fund ( VTI ):

Un autre ETF issu par Vanguard, qui gère plus de $200MM d’actifs. Son objectif est de suivre le mouvement de CRSP US Total Index. La performance annuelle est de 13.52% avec des frais de dépense 0.03%.

iShares Core U.S. Aggregate Bond (AGG):

iShares nous propose un ETF qui a une exposition sur les obligations d’investissement des Etats-Unis. Le ratio de dépense est 0.05% et il enregistre une performance annuelle moyenne de 3% à 4%.

iShares MSCI Core MSCI EAFE ETF (IEFA):

Cet ETF a une Exposition à un large éventail de sociétés en Europe, en Australie, en Asie et en Extrême-Orient Issu par iShares il réalise une performance de 11.30% avec des dépenses arrivant à 0.07%

Ce ne sont que quelques exemples. Les plus crédibles aussi en se basant sur l’historique, sur le rendement et la société qui les gère. Assurez-vous toujours de faire vos propres recherches avant d’investir.

Conclusion

Pour conclure cet article je vais récapituler les raisons pour lesquelles les ETF peuvent constituer un bon investissement pour vous:

-Ils offrent une diversification

-Ils offrent une exposition à différents marchés et classes d’actifs auxquels vous n’auriez peut-être pas accès autrement

-Leurs frais sont relativement faibles par rapport à d’autres types d’investissement

-Les ETF ont surpassé d’autres types d’investissement.

Encore une fois, ceci n’est pas un conseil financier. Faites votre propre recherche et formez-vous à l’investissement boursier. Voici un article sur l’analyse des risques financier. La meilleure façon de se former c’est de suivre les nouveautés du marché, et voir leur impact sur son cours. Suivez les meilleurs dans le domaine de l’investissement. Sur Investiria, nous sommes des passionnés de finance. On essaie de vulgariser ce sujet au maximum.

Très bon investissement à vous!